天堂硅谷在組織架構(gòu)上相對于其他機構(gòu)而言有天然的優(yōu)勢,“我們是國有主體改制重組過來的民營企業(yè),兼有國企文化和民營機制的優(yōu)勢,所以團隊的力量、制度和規(guī)范是公司最主要的特點。在公司里制度說了算,多數(shù)人說了算。”

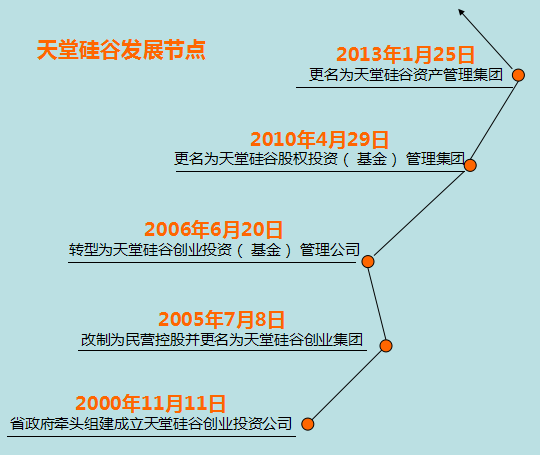

這是浙江創(chuàng)投轉(zhuǎn)型過程中值得高歌的一曲,2009年開始,浙江天堂硅谷資產(chǎn)管理集團有限公司(以下簡稱“天堂硅谷”)在昂揚的PE市場里理智轉(zhuǎn)型,開始在產(chǎn)業(yè)整合領(lǐng)域?qū)ふ覚C會。數(shù)年之后,以IPO為主要退出模式的中國股權(quán)投資行業(yè)哀鴻遍野,正在苦尋突圍之時,天堂硅谷已經(jīng)站在了國內(nèi)產(chǎn)業(yè)并購的第一線。

近年來,公司不僅推出了近20個為上市公司量身定做的并購合作案例,而且業(yè)務模塊呈現(xiàn)出“三足鼎立”之勢——創(chuàng)業(yè)投資、產(chǎn)業(yè)并購、金融服務,格局具有很強的擴展性。

天堂硅谷的產(chǎn)業(yè)并購不是常規(guī)概念上的并購業(yè)務,是少見的“投行+并購”模式,這種模式能否成就天堂硅谷的未來?5月初,天堂硅谷董事長袁維鋼向《浙商》記者講述個中原由。

為何轉(zhuǎn)型?

2008、2009年間,在PE火爆的年份里,四五個擬上市公司先后找到天堂硅谷,希望能獲得融資,但是被天堂硅谷“殘忍拒絕”了。之后,其中的兩個項目成功上市,市盈率達到了幾十倍。

回憶這一次“機會錯失”,袁維鋼并未有太多失落。實際上,從那時起,天堂硅谷就意識到了市場風險,開始主動規(guī)避風險,朝著產(chǎn)業(yè)整合的方向轉(zhuǎn)型。

“為什么要轉(zhuǎn)型,傳統(tǒng)的VC、PE,是典型的廣種薄收靠天吃飯,二級市場好了你賺得就多,不好賺得就少,甚至顆粒無收。”袁維鋼談到,當時市盈率超過10倍以上,除了高成長的行業(yè)外,都會被天堂硅谷列為不可觸碰的項目,而類似觀點,他在公開場合屢次述及。

在天堂硅谷高管團隊中,像袁維鋼這樣有深厚金融背景的是少數(shù),而做產(chǎn)業(yè)的居多,算上控股股東硅谷天堂,上市公司的董事長和CEO有十數(shù)人,這也成為與國內(nèi)金融背景居多的其他VC、PE管理機構(gòu)的最大不同和優(yōu)勢之處。

“所以對于某些行業(yè),我們相對了解。這也是天堂硅谷敢于進行產(chǎn)業(yè)整合的核心原因。”此前,袁維鋼向外界透露,產(chǎn)業(yè)并購業(yè)務是其轉(zhuǎn)型后最主要的業(yè)務,在公司去年和今年全部業(yè)務中占比已接近50%,主要參與上市公司重組和產(chǎn)業(yè)并購整合。

目前,天堂硅谷PE投資占比已降至約30%,同時,加大對中早期項目與并購重組業(yè)務的開拓力度,形成了創(chuàng)業(yè)投資(VC、PE)、產(chǎn)業(yè)并購(產(chǎn)業(yè)整合與并購重組)、金融服務(金融業(yè)務與地產(chǎn)基金)“三駕業(yè)務馬車”并駕齊驅(qū)。截至目前,天堂硅谷資產(chǎn)管理規(guī)模突破107億元。

天堂硅谷重點轉(zhuǎn)型產(chǎn)業(yè)整合是有原因的。一方面以往的嘗試獲得了很大的成功,再加上近年來政策暖風頻吹,特別是今年取消上市公司并購重組審核以及“新國九條”的推出,給并購重組領(lǐng)域帶來新的機遇,他們相信這條道路會給天堂硅谷帶來不一樣的未來。另一方面,國際的私募股權(quán)投資公司中,70%的收入來自于企業(yè)的兼并重組,只有30%的收入通過投資IPO項目實現(xiàn)。此前,弘毅、中信資本、鼎暉和厚樸投資等機構(gòu)皆已布局海外,并屢屢出手海外項目。

另類并購

然而,天堂硅谷的并購手法和戰(zhàn)術(shù)與弘毅、中信資本、鼎暉等大不相同,在多數(shù)并購案中,天堂硅谷并購背后都站著一個產(chǎn)業(yè)集團,并購標的最終要被產(chǎn)業(yè)集團接手。聯(lián)手天堂硅谷,企業(yè)得到的不僅是資本的支持,更是借助天堂硅谷的資源優(yōu)勢、品牌效應及專業(yè)的投資管理能力,充分發(fā)揮私募股權(quán)投資基金這一管道的乘數(shù)效應。

2011年9月,天堂硅谷與大康牧業(yè)攜手打造了中國資本市場上最早的以市場化創(chuàng)建的“PE+上市公司”并購模式開山之作。2013年1月,與京新藥業(yè)合作設(shè)立了總規(guī)模10億元的并購基金,并于當年10月成功收購百年老店——廣東益和堂,幫助上市公司擴大產(chǎn)能。天堂硅谷先后在農(nóng)業(yè)、文化、醫(yī)藥、環(huán)保等多個領(lǐng)域內(nèi)開展產(chǎn)業(yè)并購,打造了多個經(jīng)典成功案例。

在國際并購上,天堂硅谷也邁出了實質(zhì)性的步伐。2012年5月,與德國GCI公司就國際并購合作事項舉行了簽約儀式;2013年成立了香港子公司,并取得香港證監(jiān)局頒發(fā)的資產(chǎn)管理牌照,對于國際化、全球化發(fā)展具有重要的戰(zhàn)略意義。目前,北美辦事處正在籌建中,與加拿大公司的合作也已經(jīng)展開。

天堂硅谷另一個動作則是成立財富管理中心,袁維鋼坦言,這是天堂硅谷發(fā)展到一定程度為了給公司LP更好的全方位服務的需要。“規(guī)模大了以后,幾年前投資者服務已經(jīng)形成系統(tǒng),需要專業(yè)的管理平臺來服務。”。

“小咕咚”大產(chǎn)業(yè)

縱觀天堂硅谷在產(chǎn)業(yè)整合過程中選擇行業(yè)以及合作伙伴的標準,凸顯其一貫持之的企業(yè)文化:“包容、和諧、快樂”。

選擇什么樣的行業(yè)?袁維鋼說,產(chǎn)業(yè)必須符合國家產(chǎn)業(yè)導向,同時又具有很大的市場空間,尚未形成明顯壟斷。而合作伙伴,除了對該公司目前所處行業(yè)地位(一般情況下需要在前幾位),天堂硅谷更看重的是合作伙伴的團隊。

“實際控制人必須要有激情,有夢想,他不僅僅為賺錢而做事,更重要的是要有包容心,事業(yè)心和社會責任感。”袁維鋼說,這是一個整合的生意,需要多方合作,合作就要包容。

相對于利益最大化的投資理念,天堂硅谷更傾向于去創(chuàng)造價值、改變價值、提升價值,然后分享價值增量。

“我們愿做并只做小股東,”袁維鋼用“小咕咚”形容天堂硅谷在產(chǎn)業(yè)整合鏈條里的角色。小,代表天堂硅谷并不追求占股比例,在每一個項目里,天堂硅谷一般不會超過5個點。“咕咚”跟股東同音,袁維鋼希望,天堂硅谷在產(chǎn)業(yè)整合中所做的一些工作能夠在這面湖泊上掀起漣漪,形成自己特有的并購品牌“小咕咚”,為整個并購行業(yè)起點小小的引領(lǐng)作用。

最近,“小咕咚”的案例也不斷推出:如受讓通威股份,舉牌精倫電子,認購賽為智能、立思辰的配套融資,等等;都是以小股東的身份介入,成為相對中長期的負責任的小股東。

“行業(yè)是產(chǎn)業(yè)資本的強項,我們的優(yōu)勢在于交易結(jié)構(gòu)設(shè)計、利益平衡和資源整合。”袁維鋼認為。

同時,袁維鋼也指出,資本市場的并購已經(jīng)開始熱鬧,不排除在未來幾年出現(xiàn)過熱或者泡沫。

“沒有泡沫的行業(yè)是沒有活力的。”袁維鋼直言,身處其中的機構(gòu)最重要的是如何控制風險,特別要強調(diào)與上市公司合作中的法律風險,天堂硅谷不害怕市場跟風者。風險控制是金融的最高境界。

“現(xiàn)在有很多機構(gòu)在模仿‘天堂大康’的做法,那是天堂硅谷并購基金的1.0版本,現(xiàn)在我們的模式已經(jīng)升級到了2.0版,3.0版,甚至是4.0版。這是一個個性化的時代,模仿是沒有生命力的,行業(yè)內(nèi)需要互相支持、學習、合作。”袁維鋼說,“小步走,不停步,快半步”這是天堂硅谷基本的發(fā)展理念,開放、包容、坦誠、共贏才是根本。

( 時間:2014-06-06;轉(zhuǎn)載自:浙商金融家;作者:金少策;攝影:魯統(tǒng)磊 )